Bitcoinról, Ethereumról és egyéb kriptopénzekről gyakran hallunk, de a technológia lehetővé teszi azt is, hogy az országok jegybankjai is digitális fizetőeszközöket vezessenek be. Egyelőre még lassú a folyamat, de esélyesen gyorsulni fog: megnézzük, hol tartunk.

A blokklánc technológia komolyan megreformálta a fizetőeszközök világát – legalábbis azok szerint, akik az elmúlt évek komoly bukdácsolásai után továbbra is hisznek abban, hogy a Bitcoin és társai lesznek egy új világ újszerű pénzei. Természetesen itt nem csak arról van szó, hogy a blokkláncok nyomán tökéletesen ellenőrizhető tranzakciók akár teljesen bankfüggetlenné is tehetik a pénzügyeket, a kriptopénzek támogatói szerint a modern, internetes világban egész egyszerűen hatékonyabban működnek ezek a fizetőeszközök, mint a még mindig valós, fizikai dolgoktól, a kibocsátó ország gazdasági helyzetétől és egy sor egyéb feltételtől függő hagyományos pénzek.

A kriptopénzek ellenzői viszont egyrészről azzal hozakodnak elő, hogy mivel ezek a virtuális valuták nem ellenőrizhetőek a hagyományos csatornákon keresztül, lehetőséget adnak egy csomó illegális üzlet lebonyolítására is. Mások szerint inkább abban áll a blokklánc alapú fizetőeszközök veszélye, hogy más internetes és informatikai divatokhoz hasonlóan “kipukkadhat a lufi”, ha az emberek nagy része elveszíti a hitét a technológiában – látszott is mindez az elmúlt években jó párszor, amikor a legfontosabb kriptopénzek árfolyama a korábbi rakétázás helyett komolyabb mélyrepülésbe kezdett.

Bármelyik félnek is van igaza, egy dolog biztos: a blokklánc műszaki tekintetben egy kiválóan működő és működtethető megoldás, ahhoz pedig valóban “túlságosan 2022 van már”, hogy mindenféle papír és fém értékhordozóra épülve bonyolítsunk tranzakciókat. Szóval a digitális pénz önmagában nem ördögtől való, ezért egyre több kormány kísérletezik olyan digitális fizetőeszközzel, amelyek pénzügyi szempontból hagyományelvűen szabályozottak, de rendelkeznek a modern kriptopénzek minden technológiai előnyével. A központi bankok, vagy jegybankok által irányított digitális valutákat, közkeletű nevükön a CBDC-ket közvetlenül az adott országok kormányszervei ellenőrzik, tehát ebből a szempontból viszont pontosan a decentralizáltságon alapuló kriptopénzek ellentétei.

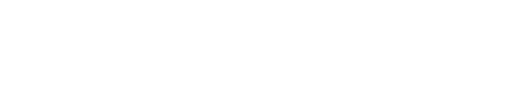

112 kísérlet, hatféle eredmény

A jegybanki digitális fizetőeszközök helyzetét figyelő Atlantic Council által üzemeltetett weboldal, a Central Bank Digital Currency Tracker szerint a jelenlegi helyzet elég sokszínű. Összesen 112 ország próbálkozik, vagy próbálkozott jegybanki alapú digitális pénzek kifejlesztésével, az eredmények tekintetében viszont vegyes a kép. 11 olyan ország van, ahol már hivatalosan is elstartolt a központi bank által szabályozott kriptopénz. Jellemzően ezek kisebb államok, közülük is 10 a közép-amerikai, karib térségben található kisebb szigetország, a Bahama-szigetektől Grenadán át Antigua és Barbudáig – igen, olyan helyek ezek, ahová a világ ellenőrizetlen és tisztára mosandó üzletei és pénzei áramlanak. Rajtuk kívül Nigéria indított még el sikeresen állami kriptopénzt, itt főleg annak köszönhető a gyorsaság, hogy ott szinte teljesen kihagyták a kártyás fizetési infrastruktúra kialakítását, és a fizikai pénzekről rögtön a digitális megoldásokra ugrottak. A legelső CBDC egyébként a bahamai “sand dollar” nevű digitális fizetőeszköz volt – a hírt azonban olyan szinten fenntartásokkal kezelték a szakértők, hogy a mindössze 400 ezer lakosú országban azért jóval könnyebb lehetett ilyesmit megvalósítani, mint egy sokmilliós vagy akár sokmilliárdos lakosú, világgazdasági szempontból jelentős államban.

A következő kategóriába 14 ország tartozik, ahol már pilot, azaz éles tesztüzem fázisában tart a bevezetés. Ezek az országok már gazdaságilag vegyesebb képet mutatnak: Európában Svédország, Litvánia, Ukrajna és Oroszország tart itt, bár utóbbi esetében kérdéses, meddig nevezhető pilotnak a folyamat, hiszen a kísérletben részt vevő bankok közül többet az elmúlt hónapokban az ukrajnai invázió miatt komoly nemzetközi retorziókkal sújtották, ezért digitális lábtól függetlenül is komoly bajba kerültek. Az európai pilot-országokon kívül Szaúd-Arábia, az Egyesült Arab Emírségek, Dél-Korea, Kína, Hong Kong, Thaiföld, Szingapúr, Malajzia és Dél Afrika tartozik az élesben tesztelők körébe. Kína annak ellenére maradt le a versenyben, hogy már 2019-ben fennen hirdették, hogy küszöbön áll a “digitális jüan” elindítása – viszont az országot érte el legelőször a koronavírus miatti gazdasági káosz, amelyben teljesen érthetően lelassult a fejlesztés.

26 további országban már túl vannak az elvi elhatározáson, de még éles tesztig nem jutottak, tehát valamilyen fejlesztési folyamat közepén tartanak, ilyen például Kanada, Brazília, Ausztrália, Japán, Európában pedig Spanyolország, Franciaország, Svájc, Hollandia, Németország, Olaszország, valamint EU-s szinten is közös fejlesztés folyik az euró digitális alapra helyezésével kapcsolatban, amely az Atlantic Council szerint jövőre léphet pilot fázisba.

Magyarország jelenleg abban a 47 tagot számláló csoportban található, amely az Atlantic Council adatai szerint kutatási-előkészítési szakasznál tart. A 112 vizsgált országból nyilvántartanak még 10 olyat, ahol valamilyen okból inaktív a téma, tehát valamilyen szinten, legalább előkészítési fázisban elindult a hivatalos kriptopénz ötletének megvalósítása, de ideiglenesen leálltak vele. Két országban, Ecuadorban és Szenegálban pedig úgy döntöttek, hogy elkaszálják a kriptopénzes terveket.

Kinek miért jó az állami digipénz?

Önmagában a hivatalos, országszintű kriptopénz legfontosabb előnye természetesen az, hogy tovább könnyíti az egyéni felhasználóknak és a vállalatoknak is a fizetési megoldások használatát. A projektet már elindító vagy élesben tesztelő országok között sok a kisebb gazdasággal vagy fejlődő státusszal rendelkező, ahol a lakosság komolyabb része maradt ki eddig a banki szolgáltatásokból, nekik viszont rögtön egy jól használható, mégis szabályozott új lehetőséget ad a digitális fizetés. Máshol viszont pont a szabályozás az egyik legfontosabb irányadó: Kínát eleve sokan bírálták, amikor hírt adtak a digitális jüan fejlesztéséről, miszerint ez is csak egy újabb eszköz lesz arra, hogy a banki tranzakciókat kikerülőket is ellenőrizni tudják, figyelhessék, ki mire költ, hova utal. A kínai banki és állami szakértők erre annyit reagáltak, hogy szerintük nem konkrétan beanozosító jellegű adatgyűjtést, hanem úgynevezett anonim ellenőrzést végeznek majd, amivel nem köthetőek egyértelműen egy adott személyhez a tranzakciók, viszont annyi fizetési adatot nyernek belőle, ami már elegendő a részletes pénzügyi statisztikák elkészítéséhez. A tervek szerint egyébként Kína nem csak bevezetné és a hagyományos pénzek mellett alkalmazná a virtuális fizetőeszközt, de szép lassan ki is vezetné a régi módszert, és csak a digitális jüanra építene.

Magyarországon viszonylag óvatosan nyilatkoznak a CDBC közeljövőjéről. A Magyar Nemzeti Bank illetékesei arról beszéltek, hogy műszaki szinten már minden feltétel megvan ahhoz, hogy gyorsan bevezessék a “kriptoforintot”, de ez nem csak technológiai kérdéseken múlik. Egyébként egy elszigetelt pilot már működik, az MNB ugyanis Digitális Diákszéf néven már elindított egy olyan programot, amely arra hivatott, hogy felmérje a pénzügyeket önállóan kezelő legfiatalabb korosztály körében a nyitottságot a digitális fizetési megoldásokra és edukálja őket a lehetőségekről, miközben akár terepet adhat különféle kísérleti megoldások tesztelésére is.